One Stop Shop: Todo lo que debes saber

Desde Taxdoo yPadeco Global> queremos manteneros informados sobre todos los cambios que pueden afectar a vuestro negocio online. En este caso específico, el nuevo programa de IVA transfronterizo.

La Unión Europea (UE) considera que el cumplimiento de esta normativa será notoriamente más sencillo para los comerciantes online a partir del 1 de julio de 2021 con la entrada de este nuevo programa. Pese a ello, explicaremos cómo esta nueva normativa supondrá una complejidad considerable para muchos comerciantes online y cómo obligará a replantearse programas como, por ejemplo, el Programa Paneuropeo de Logística de Amazon.

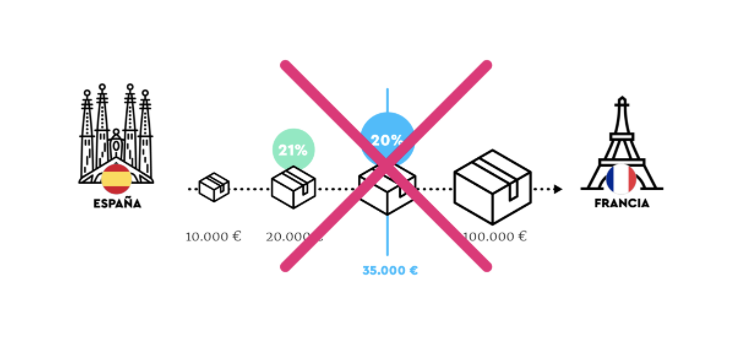

Como parte de la nueva normativa, se eliminarán los umbrales de entrega nacionales para las entregas B2C tal y como se muestra en la siguiente gráfica, utilizando Francia como ejemplo.

Los umbrales nacionales de entrega serán sustituidos por un límite de volumen de negocios/ facturación a nivel de la UE de 10.000 euros (netos) para las entregas transfronterizas B2C en la UE.

¿Qué significa en la práctica?

La tributación de las entregas B2C serán en el país de destino a partir del 01.07.2021, en cuanto el importe neto de las entregas dentro de la UE supere el umbral de 10.000 euros, independientemente de a qué estados de la UE se realice la entrega. Por ello, el One-Stop-Shop (OSS) plantea una simplificación tecnológica.

Ventajas de utilizar el OSS

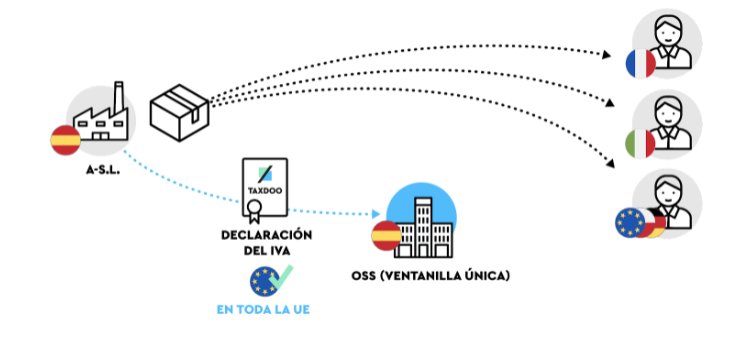

El OSS, o ventanilla única, es una plataforma diseñada para garantizar el cumplimiento centralizado del impuesto sobre las ventas en el país local. Los comerciantes online que en el futuro deban pagar impuestos en otros países de la UE como consecuencia de sus ventas transfronterizas entre empresas y consumidores, podrán declarar sus ventas y liquidar el IVA a través del OSS.

El OSS distribuirá las declaraciones y también el IVA recaudado a los respectivos países de la UE. Por lo que no habrá que registrarse fiscalmente a nivel local en cada uno de los Estados de la UE y presentar continuamente declaraciones de IVA en cuanto se supere el umbral de entrega de 10.000 euros en toda la UE. Sin embargo, el uso del OSS es voluntario. También será posible seguir procediendo como hasta ahora y presentar las declaraciones a través de las administraciones fiscales locales.

¿A quién le facilita el uso del OSS?

El OSS solo supondrá una simplificación para los comerciantes online que envíen sus productos al consumidor final desde un almacén central a otros países de la UE. En el mejor de los casos, también estarán sujetos al tipo impositivo estándar en toda la UE.

Sin embargo, para la gran mayoría, el cumplimiento del IVA será en parte mucho más complejo y estará asociado a más riesgos, ya que cualquier comerciante online que haga uso de un fulfillment-center en otro país de la UE quedará excluido del uso del OSS.

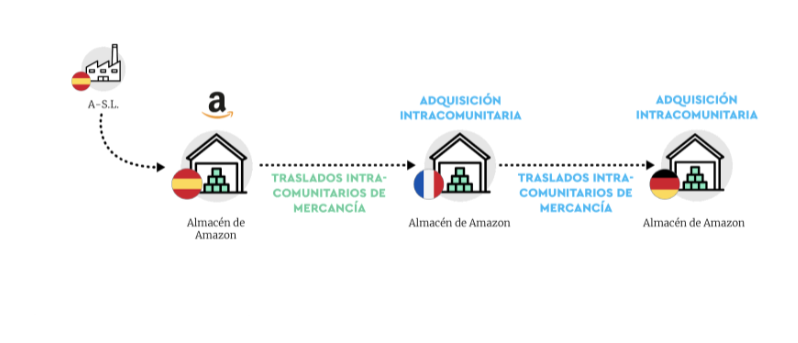

El uso de estructuras de fulfillment transfronterizas, como por ejemplo, el Programa Paneuropeo de Logística de Amazon da lugar a un tipo especial de transacción que debe notificarse regularmente desde el punto de vista del IVA:

- Transferencia intracomunitaria en el país donde se inicia el envío.

- Adquisición intracomunitaria en el país de finalización de la entrega

Las transferencias y adquisiciones intracomunitarias no podrán declararse a través del OSS y deberán seguir declarándose a través de los registros locales de cada Estado miembro. Dado que para las ventas B2C en todos los Estados de la UE sólo será posible aplicar una opción o la otra, es esencial que los comerciantes online establezcan al menos dos vertientes de cumplimiento, pues de lo contrario quedarán excluidos por completo del uso del OSS. Esto se aplica, en particular, a los comerciantes online que utilizan al menos fulfillment-center en otro país de la UE y, por tanto, tienen que seguir informando localmente en ese país.

Establecimiento de 2 líneas de cumplimiento

En este contexto, es necesario establecer las siguientes líneas de cumplimiento:

1. La notificación total a través del OSS de los envíos transfronterizos B2C; y

2. La declaración de todas las demás entregas imponibles en otros países de la UE.

Las empresas que no establezcan esta doble estructura de cumplimiento (a tiempo) tendrán, en el peor de los casos, que registrarse en todos los Estados de la UE a los que envíen aunque sea un solo paquete.

¿Qué se puede y qué no se puede notificar a través del OSS?

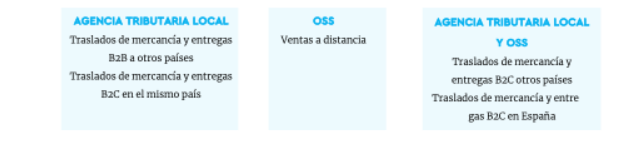

Además de las transferencias y adquisiciones intracomunitarias, las operaciones B2B no se pueden notificar a través del OSS. Solo las ventas transfronterizas B2C dentro de la UE (las denominadas ventas a distancia) pueden notificarse a través del OSS. A continuación, se presenta un resumen de las transacciones que deben notificarse y dónde y por qué es esencial una estructura de cumplimiento de dos aspectos.

Podemos concluir que la idea de simplificar el cumplimiento del IVA transfronterizo a través del OSS era buena, pero ha quedado desfasada. Uno de los problemas es que el OSS no incluye las entregas de los fulfillment-centers.

¿Qué soluciones podemos aportar?

A través de nuestras interfaces (Amazon, Shopify, Shopware, etc.) analizamos todas las ventas, devoluciones y envíos de forma totalmente automática. A partir del 1.7.2021, también proporcionaremos un archivo que contenga todos los datos de notificación relevantes para el OSS, de modo que pueda transmitirse fácilmente a la agencia tributaria local.

Taxdoo es la plataforma para los procesos automatizados y seguros del IVA en el extranjero – incluyendo una interfaz con el OSS y, además de ocuparse del cumplimiento del IVA en toda la UE y el Reino Unido, de Intrastat y de la contabilidad financiera, también ofrece numerosos servicios de conformidad para los comerciantes online europeos, y todo a través de una plataforma única.

En Padeco Global, contamos con un equipo especialista en el desarrollo de las ventas a nivel Europeo, el cual está capacitado para responder y aportar soluciones sobre esta nueva normativa, al tiempo que desarrolla la estrategia y venta de vuestros productos en cada mercado.